Analiz: Yeni bir "Dotcom" krizi mi geliyor?

Yüksek değerlemeler ile birbiri ardına halka arz edilen sosyal medya ve internet şirketleri, 1999'daki Dotcom krizini hatırlatıyor

Hisselerin Mart 2009'dan bu yana birbiri ardına rekorlar kaydetmesiyle “balon” arayışına giren yatırımcılar, Facebook'un Mart 2012'de 100 milyar dolar, Twitter'ın da Kasım 2013'te 24.4 milyar dolar değerlemeyle tamamladıkları ilk halka arzlarının ardından sosyal medya hisselerine daha dikkatli bakmaya başladı. Küresel krizin ardından “balon” kuşkusu daha yaygın bir hâle geldi. Konut tarafında ve gelişen piyasalarda balon arayanların yanısıra, 1999'daki Dotcom krizinin gölgesinde sosyal medya ve internet üzerinden hizmet veren ve “bulut şirketleri” olarak da bilinen kuruluşların hisselerindeki aşırı hızlı tırmanış ve yüksek değerlemeler, analist ve ekonomistlerin, sosyal medya hisselerini de “olası balon” tehdidi için yakın takibe almasına neden oldu.

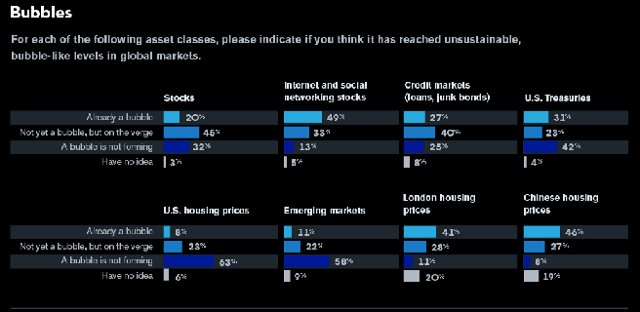

Bloomberg'in 19 Kasım 2013'te, 750 kullanıcısının katılımıyla yaptığı anket, analistlerin en çok balon olarak gördüğü varlık sınıfının internet ve sosyal medya hisseleri olduğuna işaret ediyor. Analistlerin yüzde 49'u sosyal medya hisselerinde hâli hazırda bir balon görürken, yüzde 33'ü henüz balon olmadığını, ancak “balonun eşiğinde” olduğunu düşünüyor.

LinkedIn, Facebook, Twitter, Pinterest, Zynga gibi çok bilinen sosyal medya şirketlerinden, Workday gibi daha az bilinenlere kadar daha birçok yeni şirket ve elbette yatırımcı da internetin ve sosyal medyanın düşük maliyetli popülaritesine kapılıyor. Kazanç profillerine kıyasla, değerlemelerin çok yüksek olması, sosyal medya ve diğer internet hisselerini tehdit hâline getiriyor . Peki sosyal medya hisselerinin yüksek değerlemelerini tabansızlaştıran ve popülaritelerini paraya çeviremeyeceklerini düşündürten ne?

1 Sosyal medya kullanıcılarının çoğunun genç olması ve genç kuşağın, toplam tüketimin çok büyük kısmını kaplamaması ve bu nedenle de sosyal medyanın sırtını dayadığı reklamları verecek olanların, ürünlerinin bu kitlede yeterince alıcı bulamayacak olması

2 Mevcut sosyal medya kullanıcısı olan genç kuşağın, yaşları ilerledikçe, sosyal medya ile bağını azaltacak olması ve gelecek yeni kuşağın da, ekonomik algıda çoğu zaman görüldüğü şekilde, ebeveynlerinin “popüler ve cool” buldukları şeyleri çok fazla beğenmeyecek olması

3 Maliyet kesintisinin, sosyal medya şirketlerini oluşturmanın, neredeyse sıfıra yakın maliyetle mümkün olmasından ve ilerleyen zamanlarda da işgücü dışında çok fazla maliyetinin olmamasından ötürü, kazançları artırma bağlamında söz konusu olamaması

4 Kazançların artırılması için hizmetlerin ücretli hâle getirilemeyecek olması; zira girişlerden para istenmesi hâlinde kullanıcıların başka mecra bulması, internet ve sosyal medya dünyasında çok kolay.

Yukarıda sıralanan tüm nedenler, sosyal medya şirketlerinin kazanç imkanlarını büyük oranda reklam gelirlerine bağımlı hâle getiriyor. Ancak reklam gelirlerinin, ekonominin genel hâli ve tüketici güveni ile karın bağının olması, sosyal medya hisselerini, makro temeller üzerinden, kazanç bakımından çift taraflı etkiliyor.

Forbes yazarı Jesse Colombo, daha 2012'de Facebook'un ilk halka arzı sırasında kaleme aldığı çalışmasında, sosyal medya ve internet şirketlerinin, piyasalarda (mutlak değerle) 20 ve altı seviyelerde sağlıklı olarak algılandığı Fiyat/Kazanç oranlarına dikkat çekiyor. Çalışmaya göre, LinkedIn'in 2012'deki Fiyat/Kazanç oranı 1000'leri bulurken, Groupon'un Kasım 2011'de yaptığı ilk halka arzındaki Fiyat/Kazanç oranı 107, Aralık 2011'de halka arz edilen Facebook oyunlarının yazılımcısı Zynga için ise bu oran 175 seviyelerindeydi. Nasdaq'ın verilerine göre, Facebook'un 2013'teki Fiyat/Kazanç oranı 95.33; geçtiğimiz yıl kazanç kaydedemiş olan Twitter'ın Fiyat/Kazanç oranı ise (kazançlarındaki eksi rakamdan ötürü) -83.91 düzeyinde.

Dotcom krizi döneminde Fiyat/Kazanç oranları 100 ila 200 seviyelerinde seyrediyordu; bu da sosyal medya ve internet hisselerinin, neden yükseliş öngörüsüne sahip analistleri bile kuşkucu hâle getirdiğini açıklıyor.

California Institute of Technology'nin (Caltech) finans profesörlerinden Aswath Damodaran ve Janus Capital gibi varlık yönetimi şirketleri, değerlemelerin, 99 internet balonu dönemindekileri hatırlattığını ve bazı sosyal medya şirketlerinin değerlemelerinin tıpkı o dönemdeki kadar genişlemiş olduğunu söylüyor.

Öte yandan bazı analistler, yüksek değerlemelerin, tüm sosyal medya ve internet hisseleri için “sonun ilânı” olmayabileceğini de belirtiyor. Facebook ve LinkedIn gibi her yaştan kullanıcıya sahip olan şirketlerin, silkelenmeden sonra Twitter gibi daha genç ve daha popüler bir kitleye sahip olanlara fark atabileceğine dikkat çeken analistler, önemli olanın, mikro ve makro hikayeleri doğru bir şekilde değerlendirerek, bu ayrımın yapılması olduğunu söylüyor.

Diğer tarafta Bloomberg Businessweek yazarı Joshua Brustein, geçtiğimiz yaz kaleme aldığı makalesinde, sosyal ağ balonunun yavaşça sönmeye başladığını söylüyor. Teknoloji yatırımcısı Bridgescale Partners'ın eşkurucusu Matthew Cowan'ın 2011'de “Silikon Vadisi'nin doyum noktasına geldiği ve yeni bir balon içinde olduğunu” söylediği sözlerine dikkat çeken Brustein, sosyal medya hisselerinin 2011'in 3. çeyreğinde zirveye çıktığını, 2012'nin ortalarında da bu genişlemenin sona erdiğini belirtiyor.

İyimser analistlerin bazıları ise, bu kadar çok kişinin sosyal medya ve internet hisselerinde balon görmesinin, balonun patlamadan sönerek, ekonomiye hasar vermeden bu riskin atlatılacağı anlamına geldiğini ifade ediyor.

Ancak Twitter hisselerinin Aralık sonunda 70 dolara kadar tırmanması, balonun hâlen şişmekte olduğu endişesini tetiklemeye devam ediyor.

Tuğçe Özsoy (tozsoy@bloomberght.com)

Bloomberg HT.com Editörü

Kaynaklar: Nasdaq, Bloomberg, Business Insider, Forbes, Bloomberg Businessweek