Faizi aşan enflasyon sonrası piyasa ne bekliyor?

-

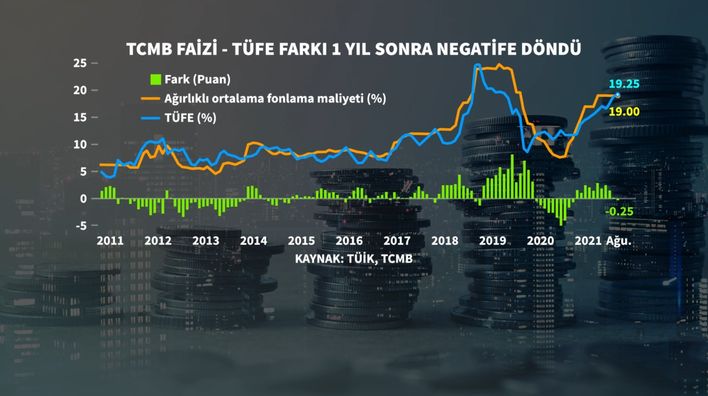

Enflasyonun Ağustos ayında yüzde 19,25'e yükselerek politika faizi olan yüzde 19'un üzerine çıkmasından sonra gözler Türkiye Cumhuriyet Merkez Bankası'nın 23 Eylül'deki Para Politikası toplantısına çevrildi. Yabancı yatırımcılara göre TCMB politika faizini enflasyonun üzerinde oluşturma taahhüdünü geri plana attı.

EROL OYTUN ERCAN

Türkiye'de manşet enflasyonun Türkiye Cumhuriyet Merkez Bankası politika faizini aşmasından sonra yatırımcılar 23 Eylül'de gerçekleştirilecek Para Politikası Kurulu toplantısına odaklandı. Kurul daha önceki karar metinlerinde politika faizini enflasyon üzerinde oluşturmaya devam edeceklerini ve mevcut sıkı duruşun kararlılıkla sürdürüleceğini belirtmişti.

Societe Generale Gelişen Piyasalar Müdürü Phoenix Kalen haftanın başında gerçekleştirilen yatırımcı toplantısında TCMB’nin enflasyonu faizin üzerinde oluşturma sözünü terkettiğini belirterek, “Bunu açıkça söylemediler fakat açıklamalarından ve sorularımıza aldığımız cevaplardan edindiğimiz izlenim buydu” dedi.

Enflasyon baskısının artması ve Cumhurbaşkanı Erdoğan’ın faiz indirimi çağrılarıyla beraber Türkiye’deki finansal piyasalardaki gerginliğin artabileceğini söyleyen Kalen, yıl sonu için dolar/TL’nin 9,15 olmasını ve faizlerin yüzde 19 seviyesinde sabit kalmasını beklediklerini belirtti.

Kalen son olarak, gıda ve ithal ürünlerin fiyatlarındaki artışla beraber yıl sonunda enflasyonun büyük ihtimalle TCMB’nin yüzde 12,2-16,0 aralığındaki hedefinin yukarısında olacağını dile getirdi.

"TCMB bu durumu geçici olarak görecek ve faiz tepkisi vermeyecek"

Unicredit Kıdemli Ekonomisti Gökçe Çelik de TCMB’nin önceki aylardaki karar metninde yer alan “enflasyonda geçici oynaklık görülebilir” ifadesine vurgu yaparak, “Biz bu ifadeyi gerçekleşen enflasyonun politika faizini aşması durumunda dahi TCMB’nin bu durumu geçici olarak göreceğini ve faiz tepkisi vermeyeceği şeklinde yorumladık” dedi.

TCMB’nin son aylardaki enflasyon artışında gıda fiyatlarının rolünü ve çekirdek enflasyondaki gerilemeyi vurgulayarak yılın son çeyreğindeki düşüş beklentisini yenileyebileceğini belirten Çelik, “Yıl sonu enflasyon tahminimizi yüzde 16,5; faiz beklentimizi ise yüzde 17,5 olarak koruyoruz” diye ekledi.

"Faiz indirimi için alan kalmadı, faiz artırımı seçenekler arasında yok"

Deutsche Bank Araştırma CEEMEA Müdürü Christian Wietoska ve Türkiye Ekonomisti Fatih Akçelik, enflasyon seviyesi düşünüldüğünde faiz indirimi için alan kalmadığını ama faiz artırımının da seçenekler arasında bulunmadığını belirtti.

“Yine de TCMB’nin son çeyrekte Kasım ve Aralık’ta 50 baz puanlık iki adet faiz indirimi yapacağını düşünüyoruz” diyen Akçelik ve Wietoska, enflasyonun Kasım ayına kadar yüzde 19 civarında devam edeceğini, yıl sonunda ise yüzde 16,7 olmasını beklediklerini vurguladı.

Akçelik, TCMB’nin yatırımcı toplantısında politika faizini manşet enflasyon üzerinde oluşturma taahhüdünü geri çektiğini belirterek, “Biz bunu TCMB’nin halihazırda TÜFE’nin yüzde 19 üzerine çıkacağını gördüğü şeklinde yorumladık. Taahhüdünü geri çekmesinin sebebinin ise yüzde 19’u aşan enflasyona karşılık faizin artırılmayacağını belirtmek olduğunu düşünüyoruz. Fakat TCMB’nin dördüncü çeyrekte enflasyon düşmeye başlamadan erken bir faiz indirimine gideceği izlenimine sahip değiliz” dedi.

"Pozitif reel faize yönelik iletişim enflasyon beklentileri odaklı değişebilir"

Alman Dekabank Ekonomist Janis Huebner, güçlü talep ile birlikte yukarı yönlü enflasyon baskısının devam ettiğinin altını çizerek, “Pozitif reel faize yönelik iletişim enflasyon beklentileri odaklı değişebilir. Yıl sonu için faiz oranının yüzde 18, enflsyonun ise yüzde 17,2 olmasını bekliyoruz” dedi.

ITC Markets Kıdemli Kur Analisti Piotr Matys, enflasyonun Eylül ayında düşmesi halinde TCMB’nin Ekim ayındaki toplantıda faiz indirme fırsatına bakabileceğini belirtirken Monex Europe Kıdemli Kur Analisti Simon Harvey ise TCMB’nin faiz indirmek için yakında fırsatının olmayacağını ama buna rağmen yıl sonunda faizlerin yüzde 17,5’te olmasını beklediklerini ifade etti.

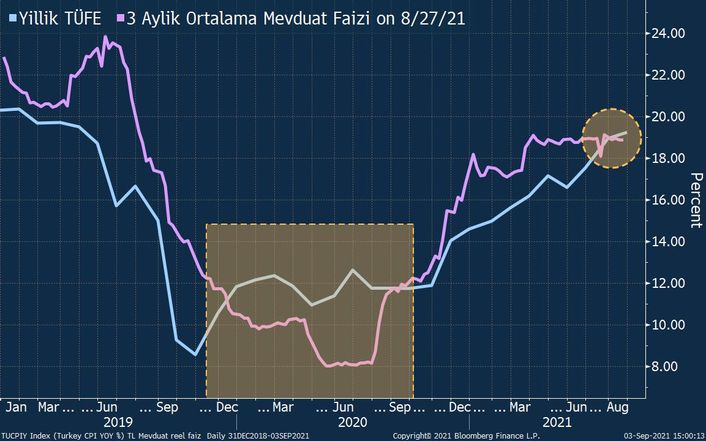

Fitch: Enflasyonun mevduat faizlerini aşmasıyla Türkiye'de dolarizasyon daha da artabilir

Fitch Ratings ise Türkiye’de Temmuz ayı enflasyonundaki yükseliş sonrasında Bloomberg HT ile paylaştığı yorumlarda reel mevduat faizlerinin eksiye geçmesiyle halihazırda yüksek olan dolarizasyonun daha da artabileceğini belirtmişti.

“Türk lirasına olan güvenin zayıflaması ve mevduat sahiplerinin kur oynaklığından elde edebilecekleri kazançlara yönelmesiyle dolarizasyon daha da artabilir” diyen Fitch Ratings Avrupa, Orta Doğu ve Afrika Bankacılık Direktörü Ahmet Kılınç, Türkiye’de bankacılık sektöründe dolarizasyonun yüzde 55 ile zaten yüksek olduğunu ve son yıllarda da keskin bir şekilde yükseldiğini söylemişti.

Reel mevduat faizlerinin eksiye geçmesi ve enflasyondaki artışın Türk lirası üzerinde de daha fazla baskı yaratacağını belirten Kılınç, Türk lirasındaki değer kaybının bankacılık sektörü kredilerinin yüzde 36’sını oluşturan yabancı para cinsinden kredilere de risk oluşturacağına ve yabancı para borçlananlar için borç servis maliyetini artıracağına değinmişti.

TCMB'nin verilerine göre 27 Ağustos haftasında toplam döviz mevduatları bir önceki haftaya göre yaklaşık 4 milyar dolarlık artış göstererek 236,2 milyar dolar seviyesine yükseldi. Böylelikle döviz mevduatlarında yeni rekor kırılmış oldu.