Büyüme hızlı yavaşlıyor: Bankalar kredi vermekte neden zorlanıyor?

Türkiye ekonomisinde büyüme dinamiklerinde iki en önemli risk var. Bunlardan ilki dış talep kaynaklı, resesyona giren Avrupa. İkincisi de iç talep kaynaklı; içeride kredi arzının oldukça ciddi ivme kaybetmiş olması ve yavaşlayan iç talep.

Kredi arzı neden yok, bankalar neden kredi vermekte zorlanıyor konusuna geçmeden evvel, global ekonomi ve Avrupa ekonomisine bakarsak. 2009 global finansal krizi ile başlamış olan parasal gevşeme süreci Covid sonrasında hızla artan enflasyonla ve buna tepki veren merkez bankaları ile geride kalmış durumda. Global ekonomi geçtiğimiz üç yılda hem Covid hem Rusya-Ukrayna savaşı gibi iki önemli arz şokuna maruz kaldı. Önce gıda ve enerji fiyatlarında muazzam artışlar gördük. Ardından da ekonomilerdeki hızlı toparlanma ve talep yanlı ısınan ekonomilere şahit olduk. Burada öncü ABD ekonomisi idi. ABD’de enflasyon artmaya başladığında, Fed’in durumu arz yanlı ve geçici olarak nitelendirmesi, para politikasında da zaman kaybına sebep oldu. Ne zaman ki Fed aslında enflasyonun bir diğer önemli bileşenin talep yanlı faktörler olduğuna da kani oldu, para politikasında agresifleşmeye başladığını yani faiz artırımlarını hızlandırmaya başladığını gördük. Gecikmenin bedeli daha hızlı faiz artışı ve volatilite ile sonuçlanıyor. Bugüne geldiğimizde; ABD’de de finansal koşullar son derece hızlı sıkılaşıyor, nakde erişim zorlaşıyor ve gün sonunda dolar kıymet kazanıyor. Bu süreç şuan piyasaların hesapladığından daha uzun vadeli olabilir. Dolayısıyla geride bıraktığımız 12-13 yıllık, likiditenin bol olduğu dönem artık kapandı ve global ekonomi yeni bir sürece girdi.

Bu parasal/finansal sıkılaşmanın temel maksadı enflasyonla mücadele

Belli bir süre de büyümeden feragat etmekle sonuçlanacaktır. Çünkü bugün mücadele etmez geç kalırsanız yarın ekonomilere maliyeti daha yüksek olacaktır. Bu hafta çıkan IMF Dünya Ekonomik Görünüm raporuna bakarsak 2021’de yüzde 5,2 büyüyen gelişmiş ekonomilerin bu yıl yüzde 2.4, 2023’te ise yüzde 1.1 büyümesi öngörülüyor. Keza Asya özellikle Çin çok hızlı yavaşlıyor. Avrupa’nın büyümesinin ise 2022’yüzde 3.1’den 2023’te yüzde 0.5’e gerilemesi tahmin ediliyor. Almanya, İtalya gibi ekonomilerde önümüzdeki yıl daralma söz konusu.

Türkiye’yi en çok ilgilendiren bölge Avrupa

İhracatımızın yarısı bu bölgeye. Türkiye’nin ihracat performansı da TL’nin değerinden ziyade bu bölgede oluşan talebe hassas. Avrupa büyümezse ihracatımız hesapladığımızdan da hızlı yavaşlar. Bu büyümeyi de aşağı çeker. Verilere bakarsak 2021’de yüzde 30-35 bandında yıllık artış gösteren ihracatımız, son gelen Ticaret Bakanlığı geçici ticaret verilerinde Eylül ayında yıllık yüzde 9’a kadar yavaşlamış durumda. Öncü göstergeler de ihracatımızın yavaşlamaya devam edeceğini gösteriyor. Keza PMI verisi, reel kesim güven endeksi altındaki sipariş rakamları, sanayi üretim verisi gibi rakamlar üretim tarafındaki hızlı yavaşlamayı net gösteriyor.

Bankalar neden kredi vermekte zorlanıyor?

Tüm bu sürece içeride kredi arzının da belirgin yavaşladığı bir ortamda giriyoruz. Bunun en temel sebebi enflasyonla doğru yöntemle mücadele edemediğimizden fakat bir taraftan da düşük faizli krediler tercih edildiğinden bankacılık sektörünün oldukça ağır bir regülasyon döneminden geçmesi. Çünkü var olan politika setinde ve yüksek enflasyon ortamında serbest piyasa işlerken kredi faizleri doğal akışında düşemiyor. Regülasyonlar da bu sürecin gerçekleşmesi için dizayn ediliyor.

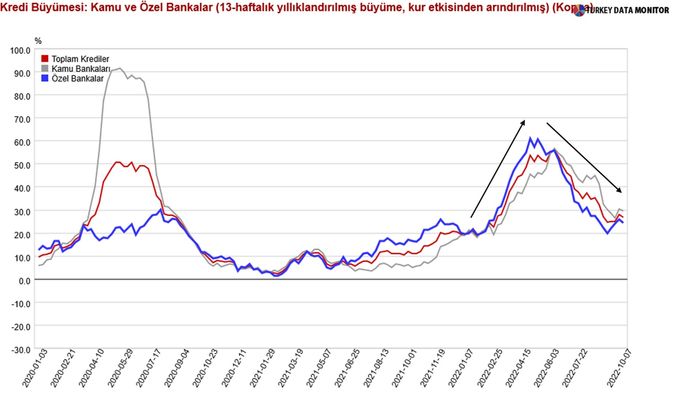

Son bir yılda gördüğümüz ve özellikle finansal kesime çıkan bu regülasyonların hem frekansı çok yüksek, hem de süreç çok karmaşık. Çok teknik detaya girmeden neden bankaların kredi vermekte zorlandıklarına değinirsek; bankaların temel para kazanma yöntemi TL (ya da YP) toplayıp (mevduat) bunu satmaktır (Kredi). Bu işin karlı bir ticari faaliyet olması için de, tıpkı reel kesimde olduğu gibi arada bir kar marjı (faiz marjı) olması gerekir. Bugün bankaların iki fonlama kaynağı mevcut: biri TCMB’den yüzde 12 ile aldığı para, diğeri de tasarruf sahiplerinden yüzde 20-22 ile topladığı mevduat. TCMB’den aldığı fonlama bankaların toplam fonlamasının yalnızca yüzde 10-15’i. Geriye kalan ise yoğunlukla mevduat. Bu mevduatın fiyatı da yüzde 20-22. Bu mevduata zorunlu karşılıklar, komisyonlar vs gibi pek çok yükümlülük de eklenince aslında bankanın toplam TL maliyeti yüzde 23’ler üzerine çıkıyor. Son regülasyonda kredi faizine gelen iki kademeli faiz tavanının ilki ise bu rakamın çok altında yüzde 18’lerde. Özetle bankaların kendisine maliyeti yüzde 23 olan bir parayı yüzde 18’le satması, yani zarar yazacağı muhtemel bir ticari faaliyeti yerine getirmesi çok mümkün olamıyor. Krediler de bu sebepten hızla yavaşlıyor. İvme kaybı çok net (aşağıdaki grafik). Elbette çok fazla istisna ve detay var bu süreçte. Vade riski, faiz riski gibi önemli konuları bir kenara koyarsak; konunun temelde matematiksel özeti bu. “Neden merkez bankası bankalara yüzde 12 ile para verirken bankalar düşük faizle kredi veremiyor”un cevabı da bu özet aslında.

Türkiye’nin büyüme modeli dış sermayeye dayalı büyüme. Büyümeyi fonlayabilmek için kendi tasarruflarımız yok o yüzden dışarıdan tasarruf ithal ediyoruz. Bu da kredi kanalı ile reel kesime aktarılıyor. Ve reel kesim büyümek için, yatırımlar için bu fonlamayı kullanıyor. Finansal kesimin sağlığı, reel kesimin fonlanması açısından çok kritik. Bilançolar sağlam fakat sistem kredi tarafında tıkanmaya doğru da gidiyor. Piyasa gerçeklerinden sapmadan düzenlemeler yapmalıyız. Aksi takdirde son yaşadığımız örnekte gördüğümüz gibi, faiz düşük olsa da kredi arzı olamayabiliyor. Süreç en başta hedeflendiği gibi gitseydi de bu kadar regülasyon yoğun ortamdan geçmiyor olurduk.